شارژ قدرت خرید مسکن

به گزارش بخش اقتصادی سایت خبرمهم، بسته افزایش ۱۰۰ درصدی وام خرید مسکن در حالی به سیاستگذار پولی ارائه شده است که کارشناسان نسبت به پیامدهای سیاست تحریک تقاضا بدون انجمادزدایی از عرضه مسکن هشدار میدهند. به گزارش «دنیایاقتصاد»، ارائه بسته شارژ قدرت خرید مسکن با محتوای افزایش سقف وام مسکن به میزان دو برابر وام فعلی به سیاستگذار پولی در حالی به عنوان یکی از اجزای مهم خروج بازار ملک از حالت رکود مورد تاکید قرار دارد که کارشناسان عملکرد درست این سیاست را منوط به اجرای گام مقدماتی برای افزایش عرضه واحدهای مسکونی میدانند. وام خرید مسکن در شهر تهران هماکنون معادل ۱۰۰ میلیون تومان(برای متقاضیان انفرادی) و در ۳۰ مرکز استان کشور برابر با ۸۰ میلیون تومان است.

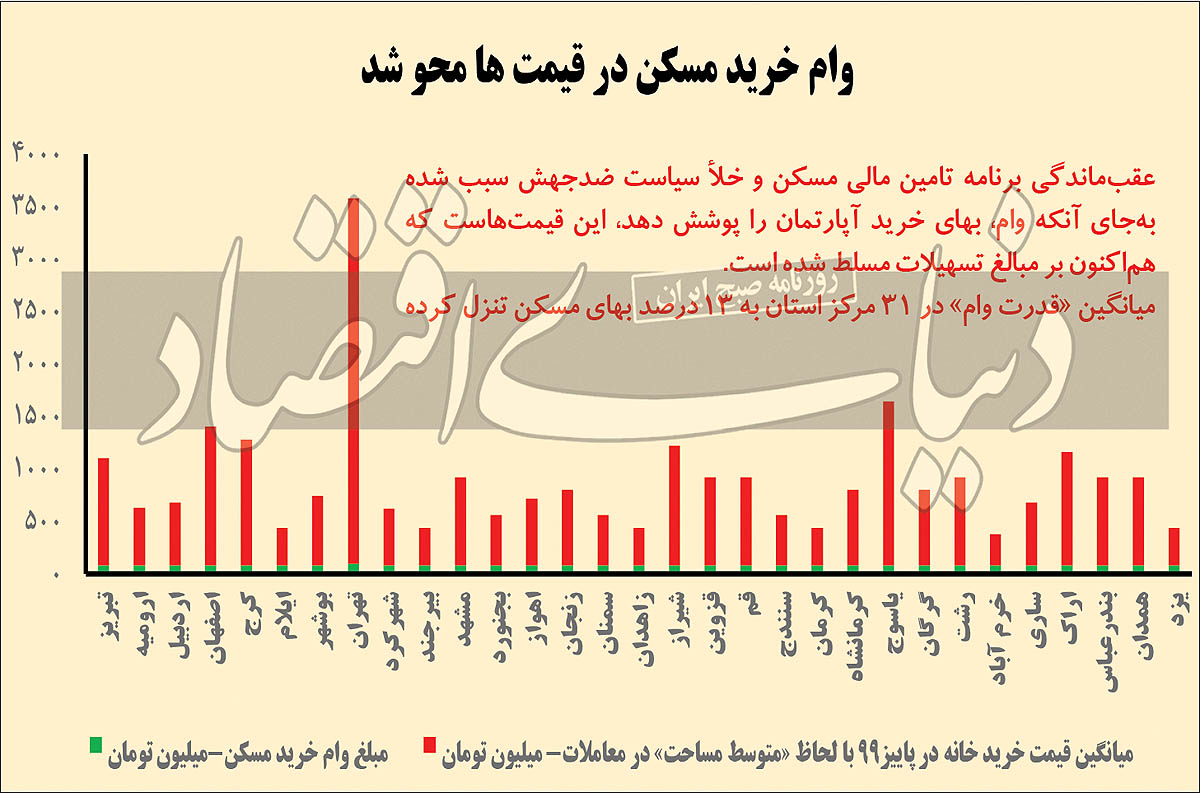

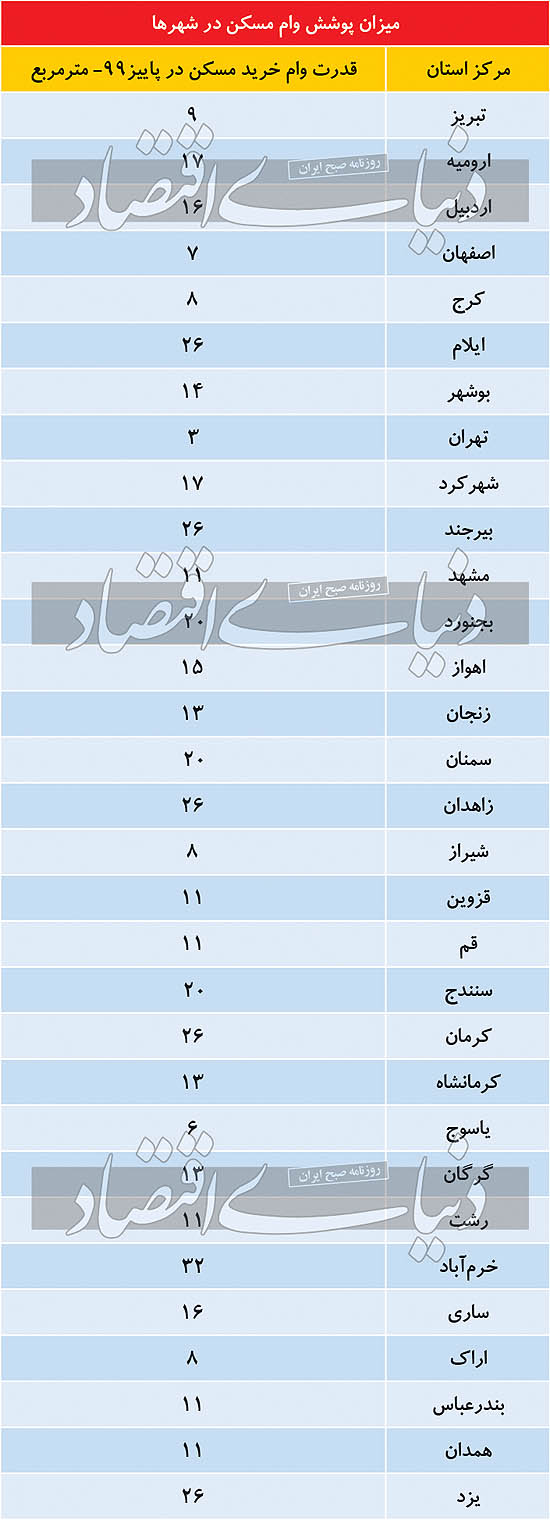

این در حالی است که براساس آخرین آمارهای رسمی از وضعیت قیمت مسکن در مراکز استانهای کشور، در پاییز ۹۹ متوسط قیمت هر مترمربع واحد مسکونی در ۳۱ مرکز استان معادل حدود ۷ میلیون تومان بوده است. با احتساب سقف ۸۰ میلیون تومانی وام خرید مسکن در ۳۰ مرکز استان کشور ووام ۱۰۰ میلیون تومانی در شهر تهران قدرت پوشش دهی وام موجود با احتساب قیمت پاییز سال گذشته مسکن در مراکز استانها، به طور متوسط ۵/ ۱۵ مترمربع از هزینه خرید مسکن در این شهرها است.

همچنین با توجه به آنکه میانگین مساحت واحدهای مسکونی که دستکم طی یکسال گذشته در مراکز استانهای کشور معامله شدند حدود ۱۲۰ مترمربع بوده است بر این اساس قدرت پوششدهی وام فعلی مسکن معادل ۱۳درصد از هزینه خرید یک واحد مسکونی معمولی با سطح متوسط قیمت در این شهرها است. این در حالی است که استاندارد جهانی پوشش وام خرید مسکن معادل ۸۰درصد هزینه خرید یا قیمت آپارتمان است.

با این حال از آنجا که بازار تسهیلات رهنی در کشور ما بازاری عمیق نیست و بانکها در پرداخت تسهیلات با سقفهای بالاتر و همچنین دوره بازپرداخت طولانی با محدودیت منابع مواجه هستند، قدرت پوششدهی وام خرید مسکن باید دستکم به ۵۰ درصد برسد. در واقع پوششدهی ۵۰ درصدی وام مسکن از هزینه خرید آپارتمان در شرایط فعلی را میتوان حداقل سطح پوشش دهی مطلوب وام برای خرید مسکن در کشور اعلام کرد این میزان هماکنون حتی بسیار کمتر از سطح مطلوب حداقلی است.

برآورد میانگین کشوری مسکن و پوشش وام

از سوی دیگر با توجه به میانگین تورم فصلی مسکن در ۳۱ مرکز استان در یکسال اخیر، برآورد میشود هماکنون میانگین قیمت هر مترمربع مسکن در این شهرها، به حدود ۱۰ میلیون تومان رسیده باشد. به این ترتیب و با محاسبه میانگین قیمت ۱۰ میلیون تومانی هر مترمربع واحد مسکونی در مراکز استانهای کشور پوشش وام خرید مسکن در این شهرها از ۱۳درصد در پاییز سال گذشته به حدود ۷درصد در شرایط فعلی کاهش یافته است.

این در شرایطی است که بازار معاملات مسکن هم در شهر تهران و هم در سایر شهرها ومراکز استانها از طرفی با رکود معاملاتی و از سوی دیگر با رکود ساختمانی و انجماد بازار ساختوساز مواجه است.

افزایش ۱۰۰درصدی سقف وام خرید مسکن در حالی به عنوان پیشنهاد به سیاستگذار پولی ارائه شده است که کارشناسان با تایید اینکه حمایت از سمت تقاضای مسکن باید در دستور کار قرار بگیرد، معتقدند این سیاست نیازمند برداشتن یک گام مقدماتی است و بدون اجرای گام مقدماتی نمیتوان به عملکرد موفقی در رکودزدایی از بازار مسکن تنها به واسطه افزایش وام خرید مسکن دست یافت.

آنها معتقدند در شرایط فعلی که هم بازار معاملات مسکن و هم بازار ساختوساز در شرایط رکودی قرار دارد یک اهرم قوی دربردارنده دو سیاست مهم برای خروج از رکود مسکن مورد نیاز است.

در واقع لازم است سیاستگذار مسکن برای خروج بازار از حالت رکود، یک جدول زمانی حاوی دو برنامه مهم تدارک ببیند و اقدامات لازم در این زمینه را با توجه به این جدول زمانی انجام دهد.

این دو سیاست در وهله اول انجمادزدایی از عرضه مسکن وتحریک عرضه آپارتمان به بازار و در وهله بعد تحریک تقاضای مصرفی به واسطه افزایش سقف وام مسکن است.

درواقع کارشناسان میگویند اگرچه افزایش سقف وام خرید مسکن یک اقدام ضروری است، اما لازم است جدول زمانی رعایت شده و قبل از افزایش سقف وام، سمت عرضه مسکن انجمادزدایی شود.

از دیدگاه آنان، افزایش سقف وام مسکن بدون انجمادزدایی از عرضه مسکن، به منزله اقدام معکوس و وارونه برای خروج بازار از رکود است.

درواقع لازم است در شرایط فعلی، سیاستها بهصورت هوشمندانه و متناسب با شرایط حال حاضر طراحی و عملیاتی شود.

در برخی از دورههای زمانی که بازار ساختوساز در شرایط رکود عمیق قرار نداشته و تعداد فایلهای فروش در بازار فراوان و انجماد ملکی از سمت عرضه کم است، سیاست افزایش سقف وام مسکن میتواند سیاستی موثر و مفید برای خروج از رکود باشد. اما در شرایط فعلی که هم بازار ساختوساز مسکن در شرایط رکودی به سر میبرد و دستکم در ۶سال گذشته رکودی عمیق را تجربه کرده و از سوی دیگر نیز تعداد قابلتوجهی از واحدهای مسکونی در دست محتکران و سوداگران باقی مانده و ابزاری برای ایجاد الزام و تمایل عرضه مسکن در بازار وجود ندارد، لازم است سیاستگذار مسکن یک جدول زمانی برای اجرای با اولویت برنامههای خروج از رکود طراحی و پیادهسازی کند.

چراکه صرف افزایش وام خرید مسکن نه تنها نمیتواند منجر به خروج بازار از رکود شود، بلکه بهدلیل کاهش حجم عرضه و محدودیت عرضه مسکن، میتواند زمینه التهاب قیمتی در بازار را نیز ایجاد کند.

یک جدول زمانی درست و استاندارد برای خروج بازار مسکن از حالت رکود در شرایط فعلی مبتنی بر اقدامات موثر برای افزایش عرضه مسکن و انجمادزدایی از عرضه مسکن در وهله اول و سپس افزایش وام خرید مسکن برای حمایت از سمت تقاضای مصرفی و افزایش قدرت آنهاست.

در بخش تحریک عرضه نیز دو سیاست مهم باید پیگیری و عملیاتی شود. اولین سیاست به اجرای درستترین شکل قانون مالیات بخش مسکن یعنی دریافت مالیات سالانه از واحدهای مسکونی مربوط میشود که بهدلیل افزایش هزینههای ملاکی و سوداگری، زمینه عرضه حجم گسترده و انبوهی از واحدهای مسکونی ساختهشده و احتکارشده در دست سرمایهگذاران، سفتهبازها و محتکران ملکی را فراهم میکند.

همچنین در حوزه اجرای سیاستهای تسهیلاتی نیز بهترین سیاست با توجه به رکود ۶ساله ساختمانی پرداخت وام دومنظوره یعنی وام ساخت مسکن با قابلیت انتقال به خریداران است.

پیامد اجرای وارونه سیاستها

فردین یزدانی، کارشناس و نویسنده طرح جامع مسکن در اینباره به «دنیایاقتصاد» اعلام کرد: سیاستگذار باید در وهله اول و قبل از هر اقدامی دو سیاست مهم را در دستور کار خود قرار دهد. اولین سیاست که آثار آن در میانمدت و بلندمدت ظهور و بروز خواهد کرد، دریافت درستترین مالیات بخش مسکن یعنی مالیات سالانه از املاک مسکونی است که هزینههای احتکار در بازار ملک را برای ملاکان افزایش داده و منجر به عرضه حجم زیادی از واحدهای مسکونی موجود به بازار مسکن میشود.

وی افزود: اما یک سیاست مهم دیگر که در کوتاهمدت و کمتر از یکسال میتوان نتایج مثبت آن را در بازار مشاهده کرد، سیاست پرداخت وام دومنظوره (پرداخت وام ساخت به سازندهها با قابلیت انتقال به خریداران مسکن) است. سیاستگذار مسکن باید این دو سیاست را قبل از هر اقدام دیگری در دستور کار قرار دهد. چراکه بدون این اقدامات افزایش سقف وام خرید مسکن کارآیی ندارد وحتی میتواند تورم مسکن را به دنبال داشته باشد.

دیدگاههای کارشناسی حاکی است درصورتیکه این سیاست بهصورت معکوس و وارونه اجرا شود نه تنها اثر مثبت و رو به جلویی در راستای رفع رکود از بازار مسکن نخواهد داشت، بلکه میتواند آثار و پیامدهای منفی نیز برای بازار مسکن در بر داشته باشد.

درواقع جدول زمانبندی خروج از رکود باید بهطور درست اجرایی شود. در غیر این صورت بهدلیل عدم عرضه متناسب با حجم تقاضا، مسیر تخلیه حباب قیمت مسکن بهدلیل کمبود فایل مناسب برای خرید از سوی متقاضیان مصرفی دشوار شده و متوقف خواهد شد.

از سوی دیگر بهدلیل عدم تناسب عرضه با سطح تقاضا این وام اساسا قابل مصرف نخواهد بود.

پوشش وام با افزایش ۱۰۰ درصدی

در صورت افزایش دوبرابری سقف وامهای فعلی خرید مسکن با میانگین قیمت مسکن در بهار ۱۴۰۰، قدرت پوششدهی وام مسکن در مراکز استانهای کشور به ۲۰درصد و همچنین حدود ۲۳مترمربع میرسد.

این وام بعید است از سوی متقاضیان مورد استفاده قرار گیرد؛ چراکه حتی در صورت دو برابر شدن باز هم با سطح حداقل وام مطلوب برای خرید خانه فاصله زیادی دارد.

همانگونه که گفته شد سطح مطلوب حداقلی برای پوشش وام از هزینه خرید مسکن ۵۰درصد است. این سیاست نیز به تنهایی و قبل از انجمادزدایی از سمت عرضه کارآیی ندارد. اما درصورتیکه جدول زمانی خروج از رکود به درستی رعایت شود، افزایش سقف وام بعد از افزایش عرضه میتواند با ایجاد انگیزه در سازندهها برای ورود به بازار ساختوساز، زمینه پیشخرید مسکن برای متقاضیان مصرفی را فراهم کند. به این ترتیب نهتنها بازار ساختوساز از حالت منجمد خارج شده و بار دیگر فعال میشود، بلکه متقاضیان مصرفی نیز در طول زمان و همزمان با تقویت قدرت اقتصادی، میتوانند به تدریج بهای واحد خریداریشده ودر حال ساخت را تا زمان تحویل واحد تامین و به پروژه تزریق کنند. در واقع در اینکه نباید تقاضای مصرفی سرکوب شود و همچنین لازم است عقبماندگیهای موجود در این زمینه برطرف شود شکی نیست، اما در شرایط فعلی که بازار معاملات مسکن در شرایط ابرحباب قیمتی به سر میبرد لازم است سیاستی هوشمندانه جایگزین اقدامات تکبعدی شود.

از سوی دیگر هماکنون وام خرید مسکن برای آنکه کارآیی نسبتا مناسب برای متقاضیان خرید مسکن داشته باشد، باید دستکم به حدود ۵۰۰میلیون تومان برسد.

هماکنون اقساط وام ۸۰میلیونی خرید مسکن برای وامگیرندهها ماهانه رقمی حولوحوش یک میلیون و۳۰۰ هزار تومان است که در صورت دو برابر شدن سقف وام خرید مسکن این میزان به ۲ میلیون و۷۰۰ هزار تومان افزایش خواهد یافت.

کارشناسان همواره تاکید میکنند که وام خرید مسکن باید وامی در استطاعت باشد. یعنی خریداران مسکن با استفاده از وام باید توان بازپرداخت و تامین اقساط ماهانه را داشته باشند.

برای پاسخ به این سوال که وام در استطاعت چه وامی است و اقساط ماهانه آن چه میزان است، یک خطکش وجود دارد. خطکش یا معیار شناسایی وام در استطاعت مبلغ اجارهبهای مسکن است که هر ماه از سوی مستاجرها به مالکان واحدهای اجارهای پرداخت میشود.

براساس آمارهای رسمی مستاجران در ۳۱ مرکز استان کشور بهطور میانگین ماهانه مبلغ ۳میلیون تومان اجارهبها پرداخت میکنند.

درصورت دوبرابر شدن مبلغ وام فعلی، اقساط ماهانه ۲میلیون و ۷۰۰هزار تومان خواهد شد. اما اگر دوره بازپرداخت وام از ۱۲ سال فعلی به ۲۰ سال افزایش یابد، این میزان به ۲میلیون و۴۰۰هزار تومان کاهش مییابد. در دنیا مدت زمان بازپرداخت تسهیلات مسکن حدود ۲۵ سال است.

بنابراین برای اجرای سیاست درست درخصوص کمک به خروج بازار مسکن از شرایط رکودی و تقویت قدرت خرید متقاضیان مسکن لازم است جدول زمانبندی سیاستها به درستی رعایت شود.

ابتدا باید زمینه تحریک عرضه مسکن به بازار فراهم شود و سپس وام خرید افزایش یابد تا به واسطه افزایش تقاضا برای خرید مسکن در نبود عرضه مناسب، بازار بار دیگر با التهاب قیمتی همراه نشود. همچنین بهتر است متولی مسکن و سیاستگذار پولی شکل برتر پرداخت تسهیلات یعنی پرداخت وام دو منظوره برای تحریک همزمان عرضه وتقاضا را در دستور کار قرار دهد. از سوی دیگر با اجرای سیاست درست مالیاتی یعنی دریافت مالیات سالانه از املاک مسکونی ضمن افزایش هزینههای ملاکی، سفته بازی و احتکار در بازار مسکن، دسترسی متقاضیان به تعداد بیشتری از فایلهای فروش را تسهیل کند./دنیای اقتصاد